- Преподавателю

- Обществознание

- ЭФФЕКТИВНОСТЬ ИНВЕСТИЦИОННОГО ПРОЕКТА, МЕТОДИКА РАСЧЕТА

ЭФФЕКТИВНОСТЬ ИНВЕСТИЦИОННОГО ПРОЕКТА, МЕТОДИКА РАСЧЕТА

| Раздел | Обществознание |

| Класс | - |

| Тип | Конспекты |

| Автор | Киселёва М.В. |

| Дата | 03.12.2015 |

| Формат | docx |

| Изображения | Есть |

ЭФФЕКТИВНОСТЬ ИНВЕСТИЦИОННОГО ПРОЕКТА, МЕТОДИКА РАСЧЕТА

Инвестиционная деятельность в той или иной степени присуща любому предприятию. Она представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации.

Совокупность долговременных затрат финансовых, трудовых и материальных ресурсов с целью увеличения накоплений и получения прибыли называется инвестициями.

Инвестиционные проекты рождаются из потребностей предприятия. Условием жизнеспособности инвестиционных проектов является их соответствие инвестиционной политике и стратегическим целям предприятия, находящим основное выражение в повышении эффективности его хозяйственной деятельности. Оценка эффективности инвестиционных проектов - один из главных элементов инвестиционного анализа; является основным инструментом правильного выбора из нескольких инвестиционных проектов наиболее эффективного, совершенствования инвестиционных программ и минимизации рисков.

Определение источников формирования инвестиционных ресурсов предприятия является одной из важнейших задач для успешного функционирования предприятия и успешной реализации инвестиционных проектов.

Инвестициями являются все виды имущественных и интеллектуальных ценностей, вкладываемых в объекты предпринимательской и других видов деятельности, в результате чего образуется прибыль (доход) или достигается положительный социальный эффект.

Проблема оценки экономической эффективности инвестиционного проекта заключается в определении уровня его доходности в абсолютном и относительном выражении (т.е. в расчете на единицу инвестиционных затрат, капитала), что обычно характеризуется как норма дохода.

Оценку эффективности рекомендуется проводить по системе следующих взаимосвязанных показателей:

- чистый доход (ЧД);

- чистый дисконтированный доход (ЧДД) или интегральный эффект (другое, довольно широко используемое за рубежом название показателя - чистая приведенная (или текущая) стоимость, netp resent value (NPV));

- индекс доходности (или индекс прибыльности, profitab ility (PI));

- срок окупаемости (срок возврата единовременных затрат РP);

- внутренняя норма дохода (или внутренняя норма прибыли, рентабельности, intemal rateof retum (IRR)).

Показатели экономической эффективности инвестиционного проекта

Чистый доход (ЧД). Если принять, что притоки - достигнутые результаты реализации проекта (R), а оттоки - затраты (З), то разность этих величин будет составлять экономический эффект или чистый доход.

Таким образом, в изначальном виде экономический эффект может быть выражен формулой 1:

ЧДt=Rt-Зt, (1)

где ЧДt-чистый доход на конкретном шаге расчетов;

Rt-реализация проекта на конкретном шаге расчетов;

Зt-затраты на конкретном шаге расчетов.

В развернутом виде эта формула включает формулы 2 и 3:

Rt=Qt+Лt; (2)

Зt=Сt+Кt+Д+Н, (3)

где Rt-реализация проекта на конкретном шаге расчетов;

Qt-объем продаж;

Лt-поступления от продаж активов;

Зt-затраты на конкретном шаге расчетов;

Ct- операционные издержкина конкретном шаге расчетов;

Кt - суммарные дисконтированные удельные капитальные вложенияна конкретном шаге расчетов;

Д - проценты по кредитам;

Н - налоги.

Чистый дисконтированный доход (ЧДД) определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами.

Если в течение расчетного периода не происходит инфляционного изменения цен или расчет производится в базовых ценах, то величина ЧДД (NVP) для постоянной нормы дисконта вычисляется по формуле 4:

NVP , (4)

, (4)

где ΣFVn - общая сумма будущих поступлений от проекта;

(1+r)n - коэффициент (множитель) наращения (используется способ начисления сложных процентов);

n- число шагов реализации проекта;

r - доходность проекта, приемлемый и возможный для инвестора ежегодный процент возврата может быть равен стоимости привлеченных источников финансирования проекта;

IС - сумма инвестиций.

Оценка инвестиционного проекта по критерию NVP такова, что:

-

если NPV> 0, то проект принимается;

-

если NPV< 0, то проект отвергается;

-

если NPV = 0, то проект может быть принят или отвергнут (в зависимости от других показателей).

Если ЧДД инвестиционного проекта положителен, проект является эффективным (при данной норме дисконта) и может рассматриваться вопрос о его принятии. Чем больше ЧДД, тем эффективнее проект.

Расчет индекса доходности позволяет определить доход на единицу затрат. Считается, что результаты применения данного метода уточняют результаты применения метода чистой текущей стоимости. Показатель рентабельности представляет собой отношение текущей стоимости денежных потоков, генерируемых проектом, к общей сумме первоначальных инвестиций. Метод называется методом расчета индекса рентабельности инвестиций (profitabilityindex - PI).

Расчет индекса рентабельности инвестиций формула 5:

, (5)

, (5)

где PI- индекса рентабельности инвестиций;

ΣFV- общая сумма будущих поступлений от проекта;

(1+r)n - коэффициент (множитель) наращения (используется способ начисления сложных процентов);

n - число шагов реализации проекта;

r - доходность проекта, приемлемый и возможный для инвестора ежегодный процент возврата может быть равен стоимости привлеченных источников финансирования проекта;

IС - сумма инвестиций.

Оценка инвестиционного проекта по критерию PI такова, что:

-

если PI> 1, то проект принимается;

-

если PI< 1, то проект отвергается;

-

если PI = 0, то проект может быть принят или отвергнут.

Расчет внутренней нормы рентабельности проекта (или маржинальной эффективности капитала) позволяет определить максимально возможный уровень затрат на капитал, ассоциируемых с проектом. Внутренняя норма рентабельности представляет собой ставку доходности, при которой чистая приведенная стоимость денежных потоков от проекта равна нулю. Если стоимость источников финансирования превышает внутреннюю норму рентабельности, проект будет убыточным, и наоборот, если внутренняя норма рентабельности превышает стоимость источников финансирования, проект будет прибыльным. В российской практике финансового анализа внутренняя норма рентабельности рассчитывается как отношение чистой текущей стоимости к текущей стоимости первоначальных инвестиций.

Внутренняя норма рентабельности = (чистая текущая стоимость / текущая стоимость первоначальных инвестиций) • 100%.

Аналогичный метод в западной практике называется методом расчета нормы рентабельности инвестиций (внутренняя норма прибыли, internalrateofreturn - IRR) и используется в двух целях:

-

определение допустимого уровня процентных расходов в случае финансирования проекта за счет привлеченных средств;

-

подтверждение оценки проектов, полученной в результате использования методов расчета чистой текущей стоимости (NPV) и индекса рентабельности инвестиций (PI).

Под нормой рентабельности инвестиций (IRR) понимается такое значение доходности (r), при которой чистая текущая стоимость (NPV), являющаяся функцией от (r), равна нулю.

IRR = r, при которой NPV (f (r)) = 0, (6)

где IRR-норма рентабельности инвестиций;

r - значение доходности;

NPV-чистая текущая стоимость;

f (r) - функция от значения доходности.

Расчет нормы рентабельности инвестиций (IRR) проводится по формуле 7:

, (7)

, (7)

где IRR-норма рентабельности инвестиций;

r1 - значение ставки, при котором функция положительна;

r2 - значение ставки, при котором функция отрицательна;

f(r1) - функция от значения доходности.

Для получения показателя IRR необходимо предварительно рассчитать показатель чистой текущей стоимости при разных значениях процентной ставки.

Под сроком окупаемости инвестиций понимается срок, по истечении которого общая сумма поступления от проекта станет равной общей сумме вложенных средств. Момент времени, в который общая сумма поступлений становится равной общей сумме первоначальных инвестиций, в финансовом менеджменте называется точкой безубыточности. Поступления денежных средств после прохождения точки безубыточности не учитываются. Проекты с равными сроками окупаемости признаются равноценными. Данный метод также позволяет определить уровень ликвидности проекта и инвестиционного риска. Чем меньше сроки окупаемости, тем больше ликвидность, и наоборот, чем больше срок окупаемости, тем меньше ликвидность. Чем выше ликвидность, тем меньше риск, и наоборот, чем меньше ликвидность, тем выше риск, связанный с проектом.

Аналогичный метод называется методом срока окупаемости инвестиций (paybackperiod - РР) и позволяет определить срок, в течение которого сумма не дисконтированных прогнозируемых поступлений денежных средств станет равной общей сумме расходов, связанных с данным проектом. Расчет срока окупаемости инвестиций (РР) формула 8:

PP=n, при котором , (8)

, (8)

где PP - срок окупаемости инвестиций;

ΣFV- общая сумма будущих поступлений от проекта;

IС - сумма инвестиций.

Срок окупаемости инвестиций рассчитывается:

-

в случае равномерного распределения поступлений от проекта по годам - делением совокупных затрат на величину годового дохода;

-

в случае неравномерного распределения поступлений от проекта по годам - прямым подсчетом числа лет, в течение которых сумма доходов превысит сумму расходов.

Достоинства:

-

показатель срока окупаемости инвестиций интуитивно понятен и очень прост в расчетах;

-

метод позволяет косвенно судить о ликвидности и рискованности проекта, т.к. длительный срок окупаемости означает длительную иммобилизацию средств (пониженную ликвидность проекта) и повышенную рискованность проекта.

Недостатки, которые необходимо учитывать в анализе.

-

метод игнорирует денежные поступления после истечения срока окупаемости проекта;

-

поскольку метод основан на не дисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением их по годам. Он не учитывает возможности реинвестирования доходов и временную стоимость денег. Поэтому проекты с равными сроками окупаемости, но различной временной структурой доходов признаются равноценными.

Применение оценки инвестиционных проектов, основанной на расчете срока окупаемости затрат, может быть целесообразным в следующих случаях:

-

в частности, это ситуация, когда руководство предприятия в большей степени озабочено решением проблемы ликвидности, а не рентабельности проекта - главное, чтобы инвестиции окупились как можно скорее;

-

метод также пригоден для ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому, чем короче срок окупаемости, тем менее рискованным является проект;

-

метод ориентирует предприятие на получение максимальных доходов в кратчайшие сроки, что особенно актуально в условиях сильной инфляции, политической нестабильности или при дефиците ликвидных средств;

Наиболее полезным применением метода РР является его использование для быстрой отбраковки проектов со слишком длительным сроком окупаемости.

Внутренняя норма доходности - наиболее широко используемый критерий эффективности инвестиций. Под внутренней нормой доходности понимают такое значение ставки дисконтирования r, при котором чистая современная стоимость инвестиционного проекта равна нулю:

IRR = r, при котором NPV = f(r) = 0,

IRR - внутренняя норма доходности;

r - ставки дисконтирования;

NPV-чистая современная стоимость инвестиционного проекта;

f(r) -ставки дисконтирования.

Таким образом, в случае инвестирования средств в проект в полном объеме в "нулевом" периоде IRR находится из формулы 9:

IC= , (9)

, (9)

где IC - начальные инвестиции;

CFt - платеж через t лет;

IRR - внутренняя норма доходности.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения цены источника средств для данного проекта, если он имеет целевой источник. Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова.

Оценка инвестиционного проекта по критерию IRR такова, что:

- если: IRR > стоимость авансированного капитала, то проект следует принять;

- IRR < стоимость авансированного капитала, то проект следует отвергнуть;

- IRR = стоимости авансированного капитала, то проект ни прибыльный, ни убыточный.

Независимо от того, с чем сравнивается IRR, очевидно: проект принимается, если его IRR больше некоторой пороговой величины; устанавливаемой обычно лицом, принимающим решения, поэтому при прочих равных условиях, как правило, большее значение IRR считается предпочтительным.

Простая (бухгалтерская) норма прибыли применяется для оценки эффективности проектов с непродолжительными сроками окупаемости. Под простой нормой прибыли понимается отношение чистой прибыли, полученной в результате реализации инвестиционного проекта, к вложенным средствам (инвестициям). В западной практике аналогичный метод называется методом расчета коэффициента эффективности инвестиций (accountingrateofreturn - ARR).

Расчет коэффициента эффективности инвестиций (ARR) представлена формулой 10:

ARR= , (10) где ARR - коэффициент эффективности инвестиций;

, (10) где ARR - коэффициент эффективности инвестиций;

PN - среднегодовая прибыль от вложения денежных средств в данный проект;

IС - сумма денежных средств, инвестированных в данный проект (сумма инвестиций);

RV - величина ликвидационной (остаточной) стоимости активов, т.е. стоимости активов по окончании срока их полезного использования.

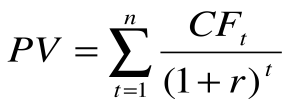

Величина ликвидационной (остаточной) стоимости активов (PV) рассчитываются по формуле 11:

, (11)

, (11)

где r - норма дисконта;

n - число периодов реализации проектов;

CFt - платеж через t лет.

Коэффициента эффективности инвестиций чаще всего сравнивается с коэффициентом рентабельности авансированного капитала, рассчитываемого делением общей чистой прибыли организации на общую сумму средств, авансированных в ее деятельность.

Но расчет этого коэффициента имеет ряд недостатков, обусловленных в основном тем, что он не учитывает временной компоненты денежных потоков. В частности, метод не делает различия между проектами с одинаковой суммой среднегодовой прибыли, но варьирующей суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет.

Дисконтированный срок окупаемости инвестиций - срок окупаемости инвестиций в текущих стоимостях.

Для расчета окупаемости в терминах текущих стоимостях используют формулу 12:

DDP=n, при котором DDP= (12)

(12)

где DPP - дисконтированный срок окупаемости инвестиций;

n - число интервалов в периоде;

IC - сумма денежных средств, инвестированных в данный проект (сумма инвестиций);

CF - приток денежных средств в период t;

r - ставка дисконтирования;

t - срок проекта..

Определяется как время, которое требуется, чтобы инвестиция обеспечила достаточные поступления денег для возмещения инвестиционных расходов, при этом учитывается временная стоимость денег.

Характеризует финансовый риск точнее, чем обычная окупаемость.

При принятии решений учитывается срок реализации инвестиционного проекта, затраты на его реализацию, а так же возможные доходы которые рассчитывают и могут получить инвесторы.

Как правило, при большом сроке реализации длительного проекта не окупить вложенных средств больше, чем при более коротком сроке, так как может измениться временная стоимость денег и может оказаться, что проект потребовал больших затрат, чем может принести доход.

Чем меньше срок окупаемости вложений в проект, тем больше шансов есть, что его одобрят и примут и тем самым он будет более эффективен.